O Tesouro direto é uma das formas mais simples de investir, especialmente para aqueles que buscam estabilidade financeira de longo prazo.

O Tesouro Direto é um programa criado pelo Governo Federal do Brasil em parceria com a Bm&fBovespa (atual B3) que permite a pessoas físicas comprarem títulos públicos de forma direta e simplificada.

É uma das formas mais simples e segura de investir, especialmente para aqueles que estão começando no mundo dos investimentos ou que buscam estabilidade financeira de longo prazo. Agora sim tudo o que você precisa saber. Você vai ficar muito satisfeito conhecendo mais esta opção investimento.

Principais Tópicos

Como Funciona o Tesouro Direto?

Quando você investe no Tesouro Direto, está basicamente emprestando dinheiro ao governo, que em troca, promete devolver em uma data futura, com juros. O funcionamento é simples:

- Você compra um título público: O título representa a dívida que o governo tem com você.

- Recebe juros pelo seu investimento: Dependendo do tipo de título, esses juros podem ser pagos periodicamente ou ao final do período de investimento.

- O governo usa esse dinheiro para financiar suas atividades: Como infraestrutura, educação, saúde, entre outros.

Passo a Passo para Investir no Tesouro Direto

A facilidade de acesso ao Tesouro Direto é uma das grandes vantagens desse tipo de investimento. Para comprar títulos do Tesouro Direto, é preciso seguir os seguintes passos:

- Abrir uma conta em uma instituição financeira habilitada, como um banco ou corretora que será seu agente de custódia, para intermediar suas transações com o Tesouro Direto.

- Solicitar o cadastro no Tesouro Direto à instituição financeira.

- Acessar o Portal do Investidor em https://www.tesourodireto.com.br/ e efetuar o seu cadastro.

- Escolher o título e o valor do investimento.

- Confirmar os dados da compra.

Veja a documentação necessária para abrir o cadastro:

- CPF

- Carteira de identidade

- Comprovante de residência

- Ficha cadastral

- Conta Corrente

- Escolha um banco ou corretora: É importante levar em conta nesta pesquisa uma instituição que ofereça boas condições para o investimento no Tesouro Direto, como taxas de administração zero ou muito baixas, e uma plataforma fácil de usar.

- Cadastro Online: A maioria oferece um processo de abertura de conta totalmente online. Você precisará fornecer informações pessoais, como nome completo, CPF, endereço, dados bancários, e talvez uma foto dos seus documentos (RG, CNH) e comprovante de residência. Algumas corretoras ou bancos também poderá solicitar uma assinatura digital.

- Validação e Confirmação: Após enviar suas informações, será realizado uma validação dos dados fornecidos. Esse processo pode levar de algumas horas a alguns dias. Uma vez que sua conta for aprovada, você receberá um e-mail de confirmação com seus dados de acesso.

- Transferência de Fundos: Para começar a investir, você precisará transferir dinheiro da sua conta bancária para a conta da Instituição. A maioria permite que você faça essa transferência via TED ou PIX, o que garante que o dinheiro estará disponível na sua conta da corretora em poucos minutos.

Entendendo os Índices utilizados e Tipos de Títulos Disponíveis

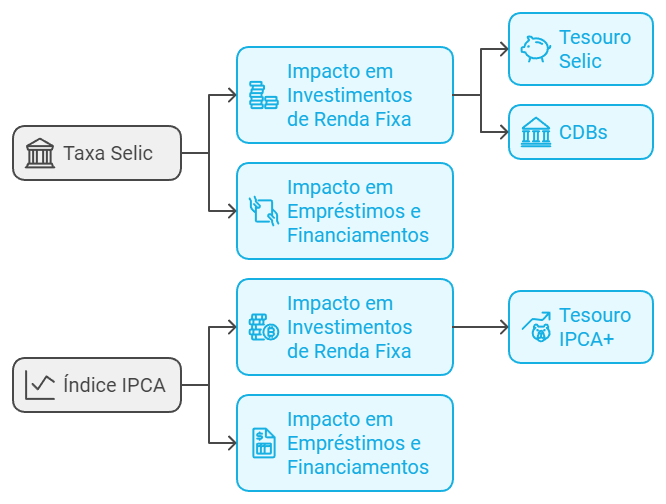

Antes de iniciarmos aqui vai um pequeno resumo sobre os principais indicadores e taxas utilizadas como referência para pagar os juros dos Títulos do Tesouro: Taxa Selic e IPCA.

A taxa Selic (Sistema Especial de Liquidação e Custódia) é a taxa básica de juros da economia brasileira, definida pelo Comitê de Política Monetária (Copom) do Banco Central. Ela serve como referência para todas as demais taxas de juros no país, impactando diretamente o custo de empréstimos, financiamentos e o retorno de investimentos.

Esta taxa afeta diretamente o rendimento de investimentos em renda fixa, como o Tesouro Selic (um dos títulos públicos oferecidos pelo Tesouro Direto), CDBs e outros produtos. Quando a Selic está alta, esses investimentos tendem a render mais. No entanto, uma Selic baixa os rendimentos também serão mais baixos.

Outro índice utilizado como referência para monetizar os títulos do tesouro é o IPCA (Índice Nacional de Preços ao Consumidor Amplo). É o principal indicador de inflação no Brasil, medido mensalmente pelo IBGE (Instituto Brasileiro de Geografia e Estatística).

Ele reflete a variação dos preços de uma cesta de produtos e serviços consumidos pelas famílias com renda mensal entre 1 e 40 salários-mínimos. A taxa IPCA é amplamente usada como referência para o controle da inflação no país e é o índice oficial para medir as metas de inflação estabelecidas pelo Banco Central.

Títulos de renda fixa (como o Tesouro IPCA+), têm suas correções atreladas ao IPCA. Assim, em tempos de inflação alta, esses investimentos oferecem maior proteção, já que o rendimento é ajustado pela variação do índice.

Agora sim! Entendendo os diferentes tipos de títulos do Tesouro Direto

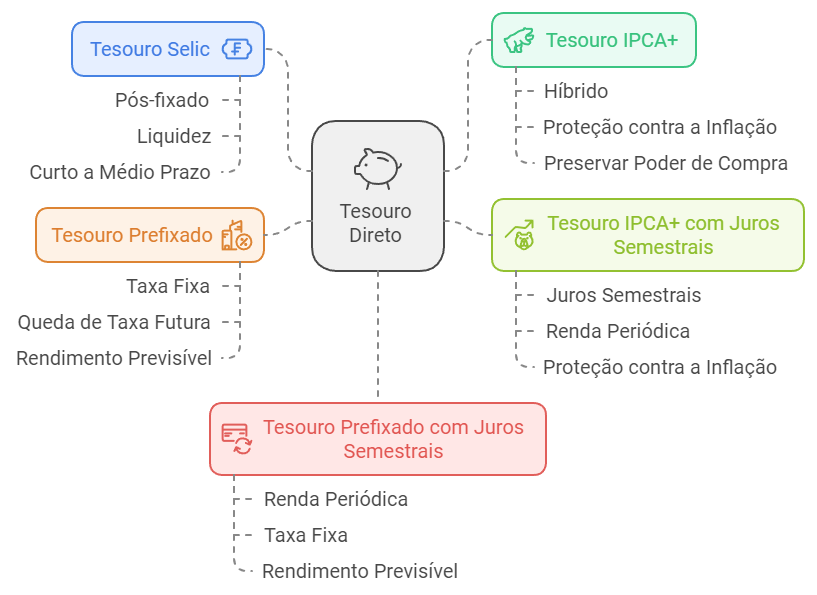

O Tesouro Direto oferece diferentes tipos de títulos, cada um com características específicas que atendem a diferentes perfis de investidores e objetivos financeiros:

Tesouro Selic (LFT) Letra Financeira do Tesouro Nacional

- O que é: Um título pós-fixado que acompanha a taxa Selic, a taxa básica de juros da economia brasileira.

- Indicado para: Investidores que buscam segurança e liquidez, já que seu rendimento está atrelado à Selic e é ideal para quem pretende investir por prazos curtos ou médios.

Tesouro IPCA+ (NTN-B Principal) Notas do Tesouro Nacional Série B

- O que é: Um título híbrido, que paga uma taxa de juros fixa mais a variação do IPCA, que é o índice oficial de inflação do Brasil.

- Indicado para: Investidores que buscam proteção contra a inflação e querem garantir que seu dinheiro preserve o poder de compra ao longo do tempo.

Tesouro IPCA+ com Juros Semestrais (NTN-B)

- O que é: Semelhante ao Tesouro IPCA+, mas com a diferença de que paga juros semestrais ao investidor.

- Indicado para: Aposentados ou investidores que desejam obter uma renda periódica com seus investimentos.

- Vantagens: Garante uma renda semestral, além de proteger o poder de compra contra a inflação.

Tesouro Prefixado (LTN) Letras do Tesouro Nacional

- O que é: Um título prefixado, onde a taxa de juros é definida no momento da compra.

- Indicado para: Investidores que acreditam que as taxas de juros irão cair no futuro e desejam garantir uma taxa fixa mais alta.

- Vantagens: Oferece previsibilidade de retorno, já que você sabe exatamente quanto irá receber no vencimento do título.

Tesouro Prefixado com Juros Semestrais (NTN-F)

- O que é: Similar ao Tesouro Prefixado, mas com pagamento de juros semestrais.

- Indicado para: Quem busca uma renda periódica, mas prefere a previsibilidade de um título prefixado.

- Vantagens: Proporciona renda periódica, além de permitir ao investidor saber exatamente o retorno que obterá no vencimento.

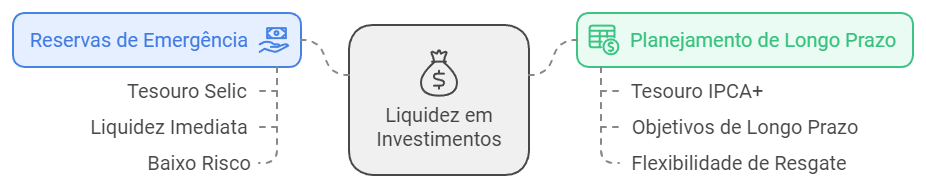

Liquidez nos Títulos do Tesouro:

Os títulos do Tesouro Direto possuem uma liquidez bastante alta em comparação com outros tipos de investimentos de renda fixa. Isso ocorre porque o Tesouro Nacional garante a recompra diária desses títulos, permitindo que o investidor possa vendê-los a qualquer momento, inclusive antes da data de vencimento, e receber o valor investido com os rendimentos acumulados até o momento da venda.

Aqui estão alguns pontos sobre a liquidez dos títulos do Tesouro:

1 – Venda Diária: O Tesouro Nacional oferece recompra dos títulos diariamente nos dias úteis. Isso significa que, se você precisar de dinheiro, pode solicitar a venda do título, e o valor será depositado na sua conta no dia seguinte (D+1).

2 – Liquidez X Rentabilidade: Embora você possa vender seus títulos a qualquer momento, é importante lembrar que, ao fazer isso antes da data de vencimento, o valor de venda pode sofrer oscilações. Isso acontece principalmente em títulos prefixados (Tesouro Prefixado) e indexados à inflação (Tesouro IPCA+), cujo preço de mercado pode variar de acordo com fatores econômicos como a taxa de juros.

Variações nos preços dos títulos

Títulos Pós-fixados (Tesouro Selic): São os mais líquidos e recomendados para quem busca segurança e liquidez. O preço do Tesouro Selic não varia significativamente com as mudanças na taxa de juros, então você praticamente não corre risco de perda de valor ao vender antes do vencimento.

Títulos Prefixados e IPCA+: Podem ter mais variações no preço, o que significa que, se houver necessidade de venda antes do vencimento, o preço pode estar abaixo do valor original investido, resultando em uma perda potencial, ou acima, proporcionando ganhos extras.

Custo de Resgate Antecipado: Não há custo específico para a venda antecipada dos títulos no Tesouro Direto. Porém, é importante considerar a taxa de administração do banco ou corretora, além do IR (Imposto de Renda) sobre o lucro obtido, que segue a tabela regressiva.

Não deixe escapar nada do seu título do tesouro direto! Aprenda quando a Liquidez é Importante:

Reservas de Emergência: Títulos como o Tesouro Selic são ótimos para formar uma reserva de emergência por conta da sua liquidez imediata e baixo risco.

Planejamento de Longo Prazo: Para objetivos de longo prazo, como aposentadoria ou a compra de um imóvel, títulos com vencimentos mais distantes, como o Tesouro IPCA+, podem ser mais atrativos, mesmo que a liquidez diária permita o resgate antecipado.

Como o Tesouro Direto Se Enquadra em Sua Estratégia de Investimento

O Tesouro Direto é uma excelente opção tanto para iniciantes quanto para investidores mais experientes que buscam diversificar sua carteira com um investimento seguro e estável. Aqui estão algumas maneiras de como ele pode ser integrado em sua estratégia de investimento:

- Segurança: Por ser garantido pelo Governo Federal, o Tesouro Direto é considerado um dos investimentos mais seguros disponíveis no mercado. Ele é ideal para a parcela mais conservadora da sua carteira, aquela que você deseja proteger contra perdas.

- Diversificação: Incluir o Tesouro Direto em sua carteira ajuda a equilibrar o risco, especialmente se você também investe em ativos de maior risco, como ações ou criptoativos.

- Planejamento de Longo Prazo: Se você tem metas financeiras específicas, como a aposentadoria ou a educação dos filhos, o Tesouro Direto oferece títulos com diferentes prazos que podem se alinhar com essas metas. Por exemplo, títulos atrelados ao IPCA são ideais para quem quer proteger seu patrimônio da inflação ao longo dos anos.

Em resumo, o Tesouro Direto é uma ferramenta poderosa para quem deseja aumentar o patrimônio com segurança, oferecendo diferentes tipos de títulos que podem se adequar a diversas necessidades e perfis de risco. Com uma estratégia bem elaborada, o Tesouro Direto pode ser um pilar importante na construção de um futuro financeiro estável e próspero. Espero que você tenha amado este artigo. Qualquer dúvida é só deixar nos comentários. Até a próxima!!!

Deixe um comentário